Zdaňovanie dodávky tovaru pri trojstrannom obchode

Nasledujúci článok Vám zodpovie všetky otázky týkajúce sa fungovania trojstranného obchodu a princípu správneho vystavenia a vykázania faktúr z daňového hľadiska.

Trojstranný obchod musí spĺňať v zmysle zákona o DPH nasledujúce podmienky:

- Na obchode sa zúčastňujú tri osoby identifikované pre daň v troch rôznych členských štátoch (prvý dodávateľ, prvý odberateľ a druhý odberateľ)

- Predmetom obchodu je dodanie toho istého tovaru dodaného priamo od prvého dodávateľa druhému odberateľovi z jedného členského štátu do iného členského štátu

- Prvý odberateľ nie je usadený v členskom štáte druhého odberateľa, pričom voči prvému dodávateľovi a druhému odberateľovi použije rovnaké IČ DPH

- Tovar prepravil prvý dodávateľ alebo prvý odberateľ, prípadne iná osoba na ich účet

- Druhý odberateľ použije IČ DPH pridelené členským štátom, v ktorom sa preprava tovaru skončí

- Druhý odberateľ je osobou povinnou platiť daň

V prípade trojstranného obchodu sa uplatňuje tzv. zjednodušený postup zdaňovania. Daňová povinnosť sa v tomto prípade presúva z prvého odberateľa na druhého odberateľa a nadobudnutie tovaru prvým odberateľom je oslobodené od dane, teda považuje sa za zdanené.

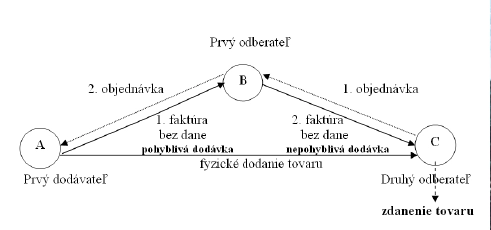

Na ten istý tovar sú uskutočnené dve dodania tovaru:

- Pohyblivá dodávka, teda dodanie tovaru s prepravou. Rozumie sa pod tým dodávka od prvého dodávateľa k prvému odberateľovi. Miesto dodania je tam, kde sa preprava tovaru začína (okrem dodania T s inštaláciou a montážou a zásielkového predaja)

- Nepohyblivá dodávka, teda dodanie tovaru bez prepravy. Rozumie sa pod tým dodávka od prvého odberateľa k druhému odberateľovi. Miesto dodania je tam, kde sa tovar nachádza v čase dodania

Miesto nadobudnutia tovaru z iného členského štátu pri trojstrannom obchode je tam, kde sa tovar nachádza v čase skončenia jeho prepravy alebo odoslania k nadobúdateľovi. Toto pravidlo platí aj v prípade, ak si prvý odberateľ objedná tovar pod IČ DPH iného členského štátu ako je členský štát, v ktorom sa preprava tovaru skončila.

Pozor na riziko dvojitého zdanenia!

Vo všeobecnosti platí, že miesto nadobudnutia tovaru z iného členského štátu je tam, kde sa preprava tovaru skončí. Ale ak si nadobúdateľ objedná tovar pod IČ DPH iného členského štátu ako je členský štát spotreby, v ktorom končí preprava tovaru, miestom nadobudnutia je členský štát, ktorý nadobúdateľovi pridelil IČ DPH, ak nadobúdateľ nepreukáže, že tovar bol zdanený v členskom štáte skončenia prepravy, zdaňuje sa podľa všeobecného pravidla, aj podľa štátu, ktorý pridelil IČ DPH.

Vystavenie a vykázanie faktúr z daňového hľadiska:

Prvý dodávateľ (A):

Uskutoční intrakomunitárne dodanie tovaru oslobodené od dane prvému odberateľovi (B), pričom je povinný vyhotoviť faktúru v cene bez dane, podať daňové priznanie a súhrnný výkaz

Druhý dodávateľ B (prvý odberateľ):

Uskutoční intrakomunitárne nadobudnutie tovaru od prvého dodávateľa (A), z ktorého nemusí zaplatiť daň v ČŠ druhého odberateľa (C) a ktoré sa považuje za zdanené ( zjednodušený postup zdaňovania) a zároveň uskutoční intrakomunitárne dodanie tovaru druhému odberateľovi (C). Je povinný vyhotoviť faktúru v cene bez dane pre druhého odberateľa s poznámkou „prenesenie daňovej povinnosti“ (kde uvedie, že ide o trojstranný obchod), uviesť transakciu v záznamoch a podať súhrnný výkaz (kód 1)

Druhý odberateľ (C):

Uskutoční intrakomunitárne nadobudnutie tovaru od prvého odberateľa (B), vykoná samozdanenie, podá daňové priznanie.

®Corlonez a.s.